Desde finales de los años cincuenta del siglo pasado, el capitalismo ha experimento un cambio sustancial. Una transformación que, entre otras cosas, dejó sin sentido los brutales costes de la utopía comunista para lograr un dudoso mundo mejor. Pero sucede que lo que hoy designamos como capitalismo, sobre todo en Europa, poco tiene que ver con lo que se entendía como tal medio siglo atrás.

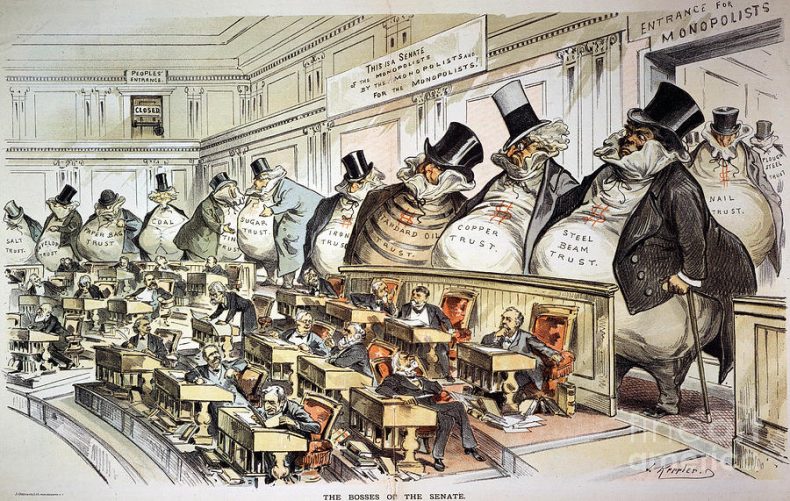

Los capitalistas pensados como hombres y familias singulares, propietarias de los medios de producción y financieros. Los Morgan, Rockefeller y Ford en EE.UU. Los Siemens, Thyssen y Krupp, en Alemania. Los Cunard, Vickers y Lever, en el Reino Unido. En Francia, los Schneider y Wendel. Las familias de los zaibatsu japonesas, como los Mitsubishi, Mitsui y Sumitomo.

Todos ellos tuvieron que ceder gran parte de su poder en buena medida a un nuevo agente colectivo: los grandes fondos de pensiones, consecuencia a su vez de los sistemas de bienestar y de la capacidad de ahorro de los trabajadores, convertidos en la extensa y heterogénea clase media, que fue ‑y es todavía‑ la columna central de la sociedad occidental a lo largo del siglo XX. Más de la mitad del capital en acciones y en deuda fija de las empresas de EE.UU. está en manos de estos fondos. Había surgido el poderoso «Mercado».

Pero, ¿quiénes eran los propietarios de tanto poder, los titulares de los grandes fondos?

Básicamente los trabajadores, los bomberos de Akron, los agricultores de la patata o del maíz, los metalúrgicos alemanes. El ahorro popular era el propietario nominal, además de los grandes fondos estatales de países petroleros como Quatar y Noruega, o la excepción industrial china.

Pero la parte del león corresponde a un capitalismo masivo de pequeños propietarios, tan fraccionados e inexpertos que deben estar en manos de «gestores especializados en dinero», que dirigen los movimientos de capital, mandan sobre ellos, a pesar de que su participación real en la propiedad de las empresas fondistas es ridícula.

La atomización y multiplicación de la propiedad daba pie a un nuevo personaje que ya no era el burgués propietario, sino un experto, formalmente un «contratado», un ejecutivo, que se convertía en el nuevo dueño de la situación y la manejaba de manera que en demasiadas ocasiones solo él y su equipo conseguían entender realmente lo que estaban haciendo. El fin único, y nada fuera de él importa, no es tanto conseguir la mejor rentabilidad para los fondistas, como proporcionársela a los propios gestores, a ellos mismos.

Empezaba así una nueva época del capital

Los «Mercados» impulsan políticas que deterioran la clase media, es decir, a la componente principal que alimenta a los fondos, mientras que en paralelo se produce un gran enriquecimiento y concentración de capital financiero en los «ejecutivos», los intermediarios financieros que los gestionan. Hay un drenaje desde el capitalismo popular al financiero, y el ejecutivo se acaba convirtiendo en el nuevo “superrico”, por el dinero ajeno que maneja y también, porque las ganancias obtenidas lo han convertido a su vez en dueño de un importante capital propio.

La economía real, y con ella las personas, quedan en un segundo plano

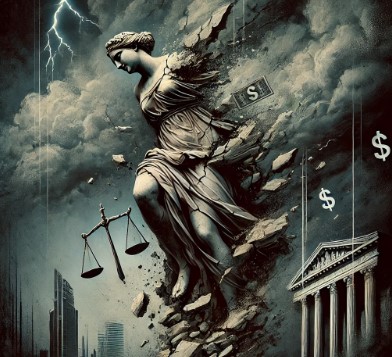

El nuevo ejecutivo ya no tiene ningún interés en la producción real, cada vez menos relacionada con el valor financiero, que a velocidad lumínica circula por el mundo. Las empresas concretas, no digamos ya las personas implicadas en las mismas, carecen de significación. Las realidades económicas, como la hipoteca sobre una casa, se convierten en sofisticados productos financieros. La economía real, y con ella las personas, quedan en un segundo plano. Esta nueva concepción se desarrolla en un marco moral sin restricciones, porque la antaño proclamada razón instrumental permite construir el bien a partir de las preferencias personales. La economía desvinculada ha estallado y en la explosión se han ido produciendo víctimas, millones de personas, países enteros como Grecia. El imperio de la satisfacción del propio deseo había desarmado todo principio, religioso, ético, patriótico o social, en la economía.

El fin de la economía ya no es el bien del hombre, sino el dinero, y la confusión generada al pensar que ambos son sinónimos es imposible de manejar.

En esta dinámica, el desencanto cristiano ha tenido un gran papel en la transformación del sentido del trabajo.

Ha dejado de ser un proceso de perfección personal a través de la obra bien hecha, que al final del tiempo condujera a la felicidad eterna y pudiera ser ensalzada por los descendientes. Esta forma de pensar ha sido substituida por otra idea absolutamente distinta. La del trabajo como tiempo ocupado para conseguir bienes materiales. De esta manera deja de ser trascedente en relación con Dios y con los demás.

El comunismo, como en tantas otras cosas, intentó aportar una nueva transcendencia de carácter secular al trabajo, pero fracasó. Solamente los sistemas comunistas que han aceptado la lógica del dinero, como China, han conseguido superar la crisis terminal del campo socialista. A partir de ahí el trabajo o es una fuente de disfrute para una minoría, o se ha convertido en fuente de alienación para unos pocos, los adictos, o bien, para la inmensa mayoría, es un precioso tiempo que se gasta para conseguir bienes, servicios y ocio. En sí mismo el trabajo carece de sentido para más y más gente.

El cambio de perspectiva y la dinámica que genera resulta difícil de soportar para la psicología humana y para el equilibrio de la propia sociedad. El trabajo ateo es la fuente que alimenta la codicia de los grupos financieros, la desidia en las tareas menores, y la búsqueda del éxito económico sin más límites que el delito, y no siempre. Es el mismo tipo de cambio que se ha producido en el científico. Y por esta causa el paro a gran escala es posible porque el trabajo no es una forma de vivir, sino un puro objeto del mercado.

En la medida en que el estado del bienestar consigue paliar esta cuestión mediante las políticas activas de ocupación y el subsidio de desempleo, y la cifra de desocupados se mantiene por debajo de los dos dígitos y el paro de larga duración es una singularidad, la situación no determina una injusticia radical. Pero cuando se convierte en una realidad masiva y el sistema del bienestar es incapaz de atenderlo y las políticas laborales no pueden facilitar una nueva ocupación, se produce una de las peores manifestaciones de la injusticia social manifiesta de la economía desvinculada, la de la vida humana reducida a mercancía sin valor de cambio, la degradación de la tarea humana.

Esta nueva dinámica del capitalismo financiero globalizado, el imperialismo financiero, no solo tiende a empequeñecer a la clase trabajadora, sino que es la propia burguesía, portadora de una determinada tradición cultural, la que desaparece y con ella también uno de los cimientos de la modernidad, surgida precisamente del alzamiento burgués del siglo XVIII.

La idea marxista de la clase burguesa propietaria de los medios de producción a un lado, y la gran mayoría de la población, representada por los trabajadores, al otro, enfrentados en una lucha de clases no tiene sentido en términos tan simples cuando los trabajadores son los propietarios fraccionados de multitud de empresas que ni de lejos conocen, y «los burgueses» dependen de estos fondos internacionales.

El ahorro popular se ha desconectado del capitalismo popular y facilita el poder a un tercero

El poder decisorio sobre ambos son los «gestores financieros», los nuevos dueños de la situación, porque son los únicos que aportan a unos y a otros el dinero que necesitan, en términos de rentabilidad de sus planes de pensiones y crédito a la empresa. Los trabajadores ya son en buena medida propietarios de los medios de producción, pero de empresas que no son realmente la suyas, que están lejos y desconocen. El ahorro popular se ha desconectado del capitalismo popular y facilita el poder a un tercero. Claro que en el trasfondo existe una causa sin la que el escenario sería distinto, mejor. Se trata de la gran deuda total que embarga a Occidente.

De alguna manera, el resultado final tiene puntos de contacto con el comunismo de estado. En él los trabajadores también eran propietarios de los medios de producción, al menos en teoría. En la práctica, «su propiedad» era dirigida por otro tipo de gestores, el partido comunista, que también constituían un grupo social privilegiado. Al final su interés de grupo se impuso por la fuerza al conjunto de la población hasta que el sistema colapsó.

Y en esta semblanza podemos encontrar la explicación de por qué una parte del nuevo imperialismo financiero observa fascinado la nueva combinación de capitalismo a ultranza, estabilidad política, conformismo social y eficacia para alcanzar objetivos a largo plazo de China y su partido comunista.

Y también podemos entender uno de los motores del surgimiento de una nueva derecha radical, que expresa el malestar de una parte de estos desposeídos.

Para los actuales gestores del imperialismo financiero, los trabajadores de las empresas en las que invierten sus empresarios son entes abstractos formalizados en cifras. Este nuevo perfil posindustrial desvinculado puede observar a personas, empresas y países con necesidades y anhelos bien humanos, con la misma asepsia que un físico mide los efectos de las partículas elementales. Su única emoción es la que le producen los resultados en su afán crematístico; todo lo demás lo observa con la misma emoción con la que un físico de altas energías observa las colisiones entre partículas.

Para bien y para mal, el propietario capitalista estaba vinculado a unas empresas, a sus hombres, a un territorio específico. Una huelga tenía un significado humano ‑que no siempre es sinónimo de bueno. Pero para el nuevo gestor financiero no existe nada parecido a este vínculo. Algunos de los grandes o pequeños capitalistas aguantaban la empresa en condiciones difíciles y la quiebra quebrantaba también su vida.

Pero este propietario burgués ocupado en sus empresas es visto por los nuevos gestores como una profesión alejada absolutamente de la suya.

El nuevo agente económico que substituye al emprendedor de antaño tiene una ideología económica que concibe el beneficio sin restricciones de ningún tipo: sin fuertes vínculos laborales, sin patria que reclame límites al poder económico, sin religión que exija a la conciencia, sin moral, porque no hay ninguna idea de la realización humana a la que servir.

A esta forma de entender la economía, que rastrea avariciosamente nuestro mundo, le basta con manejar el sismógrafo de las cotizaciones, de los productos derivados, el juego de las primas de riesgo y las posibilidades del mercado monetario, jugando con grandes recursos que ni tan solo son suyos, sin reparar en ninguna otra referencia que no sea en ganar dinero y cuanto más rápido mejor.

Esta economía desvinculada destruye los fundamentos de la actividad económica: el capital humano y el capital social, y es generadora de grandes desequilibrios que son caracterizados con un eufemismo «Las burbujas»: la inmobiliaria, la puntocom, la financiera. Es la nueva forma de designar un suceso aberrante cada vez más frecuente, como resultado de la conjunción de un nuevo modelo de capitalismo, y el marco de referencia que caracteriza a la sociedad desvinculada.

Y los ciudadanos y quienes les representan y actúan en su nombre, los políticos, han de entender todo esto sabiendo que esta otra economía es incompatible con una democracia mínimamente decente, con una sociedad que posea una cierta cohesión, y un estado de derecho.

Las grandes crisis económicas

La modernidad ha sido propicia a las grandes crisis, la cultural y educativa, la ambiental, y la política. La economía, que se encuentra en el corazón de la sociedad desvinculada, no solo no podía ser una excepción, sino que debía constituir el centro de todas las crisis. El dinero, precisamente aquello que más le importa a esta sociedad, junto con el sexo, debía ser el ariete de su destrucción.

Las crisis son inherentes al capitalismo, o al menos así lo parece, y la interpretación de estas ha sido un tema recurrente en el estudio de la economía, con diversas y no siempre coincidentes dataciones, y sobre todo explicaciones, sobre sus causas profundas. Schumpeterianos, keynesianos y marxistas han pugnado cada uno desde su escuela de pensamiento sobre las causas que las desatan, y del porqué nunca aprendemos lo suficiente de la anterior para evitar la próxima.

Una rápida ojeada a las grandes crisis económicas que ha sufrido, sobre todo Europa, con alguna obligada referencia a Estados Unidos, nos muestra su frecuencia e intensidad.

La primera que puede fecharse desde la Ilustración es más una crisis «Ilustrada» que moderna.

Se inició en 1815, al término de las guerras napoleónicas. Una de las interpretaciones sobre sus causas afirmaba que fue debida a la escasez de capital. Malthus discrepó, para él ocurría exactamente lo contrario. Había en su opinión un exceso antes que una falta de capital. La paz había provocado una rápida disminución de la demanda, y esta caída se había unido a la de los precios, lo que su vez significó una disminución de las ganancias del capital y, finalmente, condujo a su contracción, que conllevó un proceso semejante en las mercancías y el trabajo.

La siguiente, la de 1825, ya se puede considerar, sobre todo por los economistas de matriz marxista, como la primera crisis del capitalismo, ocasionada por un fenómeno clásico y ampliamente teorizado, la superproducción.

La explicación ortodoxa es la de la disminución inexorable de la tasa de ganancia. Poco después, entre 1836 y 37, se produce una crisis europea en pleno periodo de los estados liberales, y diez años más tarde, en 1847, se produce otra en Francia como consecuencia de una serie de malas cosechas que se extiende a la industria y las finanzas, y que como todas produce desocupación; esta tendría un perfil poco capitalista en su origen, porque sería una variante de las generadas por las «hambrunas».

Pero detengámonos un instante. Sea cual sea el origen y desarrollo, toda crisis conlleva desocupación y siempre termina con un daño grave a un gran número de personas que en muchos casos poco o ninguna responsabilidad tienen en su origen.

Ese es el reto apenas si esbozado y uno de los pilares sobre los que desarrollar una nueva reflexión económica, porque el paro de larga duración no es un síntoma de nada, sino el mal puro y duro

La reflexión es la siguiente: no se trata solo de evitar o distanciar las crisis; la cuestión definitiva es impedir que se genere desocupación sobre todo si esta es de larga duración. Se puede aceptar la teoría de que determinadas crisis son portadoras de una fuerza creadora, regeneradora, pero solo pueden resultar aceptables si se evita el daño a quienes menos participan en la riqueza de un país. Este objetivo de política económica, no obstante, ni está ni realmente se le espera. Ese es el reto apenas si esbozado y uno de los pilares sobre los que desarrollar una nueva reflexión económica, porque el paro de larga duración no es un síntoma de nada, sino el mal puro y duro.

La siguiente crisis volvió al perfil general de naturaleza financiera y comenzó en otoño de 1857.

En Gran Bretaña el gobierno Palmerston pretendió eludir los requisitos de reservas en oro y plata que respaldaban la cantidad de dinero en circulación. Esta decisión desató el temor y la incertidumbre, generando una serie de efectos encadenados que se extendieron por Estados Unidos. A esta crisis siguió otra que merece un especial subrayado, la denominada del «pánico» de 1873, simultánea a la Segunda Revolución Industrial, que inició una dura depresión económica de alcance global, conocida como la «Depresión Larga» (Long Depression), que perduró hasta el año 1879. Es la primera de las grandes depresiones del capitalismo. Se hizo sentir de manera especial en Inglaterra y en toda Europa, pero también en Estados Unidos, donde se había vivido un fuerte ciclo de crecimiento económico, alimentado tanto por la Segunda Revolución industrial, como por la terminación de la guerra civil.

Fue un periodo deflacionario y de bajo crecimiento. Su superación estuvo ligada a la expansión del capitalismo hacia el exterior de los mercados estatales. Fue la etapa del imperialismo y la colonización del resto del mundo por parte de las potencias europeas, la aparición de las grandes empresas, una creciente importancia de las finanzas y la internacionalización de la economía. La crisis se atajó porque no fue global, y esta es otra de las características a retener. Nunca se ha vivido una crisis realmente mundial, solo ha habido grandes regiones del mundo que las han sufrido con secuelas más o menos extendidas, pero todavía no sabemos cómo podríamos salir de una crisis que afectara a todos los países que tienen algo que decir económicamente, una posibilidad hoy favorecida por la globalización de las finanzas y su enorme sobredimensión en relación con la economía real.

La gran crisis, la mayor y más destructiva, vino bastante después ya en los inicios del Siglo XX, y fue conocida como «Crack del 29» y sobre todo como «La Gran Depresión».

Comenzó en Estados Unidos, a partir de la caída de la bolsa del 29 de octubre de 1929 (Martes Negro, cinco días antes, el 24 de octubre, se produjo el Jueves Negro) y rápidamente se extendió a gran parte del mundo prolongándose hasta la II Guerra Mundial. Sus consecuencias políticas fueron muy importantes y se encuentran en los fundamentos de la gran guerra que asoló Europa. Por su duración, amplitud e intensidad, fue la mayor de las ocurridas en el siglo XX.

Una nueva mentalidad surgida del desastre permitió, a partir de los años cincuenta, el periodo de mayor crecimiento, redistribución y estabilidad de la historia

Hoy existe un amplio consenso en considerar que la causa decisiva para superarla no fue tanto el New Deal, que se reveló insuficiente, como la demanda generada en Estados Unidos por la II Guerra Mundial y posteriormente el Plan Marshall para la destruida Europa. Una nueva mentalidad surgida del desastre permitió, a partir de los años cincuenta, el periodo de mayor crecimiento, redistribución y estabilidad de la historia.

Hacia el final de la II Guerra Mundial, la comunidad internacional celebró una conferencia monetaria y financiera auspiciada por la ONU de la que salieron los acuerdos de Bretton Woods (EE.UU.), que asentaron las reglas para las relaciones comerciales y financieras entre los países más industrializados del mundo. También se crearon el Banco Mundial (BM) y el Fondo Monetario Internacional (FMI), y se extendió el uso del dólar como moneda de referencia internacional.

En 1971 se produce el fin del sistema monetario basado en el patrón de oro.

El excesivo gasto exterior de EE.UU. y la guerra de Vietnam redujeron drásticamente las reservas de oro de este país, y el dólar dejó de estar respaldado por la necesaria contrapartida áurea, provocando especulación y fugas de capital de EE.UU. El presidente Nixon decidió suspender la convertibilidad con el oro y devaluó la moneda un 10% sin consultar al resto de miembros del Sistema Monetario Internacional. Dos años después volvió a devaluar la moneda, con lo que acabó definitivamente con aquel patrón. Así comenzó la época de los cambios flotantes en función de la evolución de los mercados de capital, y abrió la puerta a que el dólar se convirtiera en la divisa de referencia, facilitando el futuro endeudamiento de EE.UU. Fue un cambio decisivo y favorable para la hegemonía de EE.UU. y de la nueva economía financiera.

1974 marca el inicio de un nuevo periodo provocado por el fin de la energía barata.

El corte de suministro de los países de la OPEP ocasionado durante la guerra árabe-israelí del Yom Kippur fue la causa, y dio lugar al primer impacto del petróleo sobre las economías más industrializadas. Un segundo impacto prolongaría la crisis hasta 1980, y estuvo causado por la Revolución Iraní, el derrocamiento del Sha y la instauración de la República islámica. La caída de la oferta provocó un largo periodo de precios extraordinariamente altos. En este lapso de tiempo se produjo un tipo de crisis conocida por estanflación, motivada por la combinación de inflación en los precios y estancamiento de la economía.

Siete años después, en 1987, se produjo otra alteración, en este caso estrictamente financiera, conocida como «Lunes Negro».

El 19 de octubre millones de inversores se lanzaron en masa a vender sus acciones en la Bolsa de Nueva York. Ese día el índice Dow Jones de Industriales se desplomó 508 puntos (-22,6%) y arrastró a las bolsas europeas y japonesas. El hecho de que la bolsa fuera ya una vía utilizada masivamente por los pequeños y medianos ahorradores, así como los fondos de pensiones, multiplicaron los efectos. Una característica de la dinámica de crisis es que la creciente interrelación origina con facilidad un efecto mariposa, de manera que un impacto moderado inicial se ramifica y transforma hasta generar daños mucho mayores. La actual crisis es sin duda el ejemplo paradigmático de este fenómeno.

En el 2000 tuvo lugar la crisis de las puntocom; antes de ella se produjeron otras dos, pero sus epicentros no estaban en Europa: la asiática de 1997 y, el año siguiente, la crisis del rublo.

Rusia colapsó su sistema bancario con una suspensión parcial de pagos internacionales, la devaluación de su moneda y la congelación de los depósitos en divisas. La «puntocom» fue una «burbuja» y dejó una estela de quiebras, cierres, compras y fusiones en el sector de internet y de las telecomunicaciones, y un importante agujero en las cuentas de las empresas de capital de riesgo. En tres años, la crisis borró del mapa casi 5.000 compañías y algunas de las grandes corporaciones de telecomunicaciones fueron protagonistas de los mayores escándalos contables de la historia.

En 2007 se inicia la «Gran Contracción» que combina la reducción del PIB con una crisis de deuda en Estados Unidos, de efectos y consecuencias todavía inacabados.

Aquel país sufrió su mayor crisis financiera desde la década de 1930 como consecuencia de una relajación en la evaluación del riesgo, que se contagió al resto del mundo. El detonante fue el estallido de una enorme burbuja inmobiliaria, que reveló que los bancos habían extendido hipotecas basura (subprime) a personas que no podían pagarlas, bajo la expectativa de que el precio de las viviendas seguiría subiendo. Esas hipotecas fueron titulizadas y vendidas en los mercados causando cientos de miles de millones de dólares en pérdidas a los inversores.

Pero su efecto en Europa debería ser más demoledor. El 2009 se transformó en una crisis de la deuda en Europa.

Todo empezó con el reconocimiento del nuevo gobierno de Grecia, cuyo déficit era sensiblemente mayor al hasta entonces anunciado, lo que disparó el interés de sus bonos. La crisis se extendió a Portugal, España, Irlanda e Italia. Las políticas de austeridad intensiva preconizada por Alemania y asumida por la Unión Europea y el Eurogrupo, así como el FMI, no han dado la respuesta esperada. España alcanza el 27% de paro en el 2013, y mientras el riesgo de crisis se extiende a Francia, y el conjunto de la zona Euro vuelve a caer en recesión con frágiles perspectivas de crecimiento. Las previsiones anuncian que el fin de la tragedia puede estar lejos si el resultado se expresa en términos humanos: la reducción substancial del paro.

La pandemia de 2020

Cuando aún no se habían reparado todos los daños de aquella última gran crisis, caso de España, vino la pandemia de la Covid 19 y en el año 2020, se hundió la economía, con recuperaciones más o menos rápidas a ritmo de la pandemia, aciertos de las políticas públicas, y características de la estructura productiva de cada país. Y casi sin tiempo a respirar se produjo el inicio de la siguiente, marcada primero por la inflación en el 2022, una inflación de costes, no de demanda, y la recesión o enlentecimiento económico a finales de aquel año y a principios del siguiente, o al menos este es el augurio.

Si hacemos un recuento de los tres últimos siglos, en el XIX podemos identificar solo en Europa, con origen en ella o en Estados Unidos, ocho crisis, cinco en el siglo XX, y cuatro en las primeras décadas de la presente centuria, con una observación adicional. Si bien parecen reducirse en el tiempo, al menos en el siglo XX, las últimas son más profundas y duraderas. Consignemos que en más de doscientos años las peores se registran en 1873, 1929, 1973 y 2007. Quince crisis fuertes y cuatro sistémicas en 140 años, la última de efectos inacabados.

Un adulto puede llegar a vivir dos grandes hundimientos económicos a lo largo de su vida. No se puede decir que nos encontremos ante un sistema razonablemente estable.

Quince crisis fuertes y cuatro sistémicas en 140 años, la última de efectos inacabados Compartir en X